Les multinationales transfèrent chaque année près de 1 000 milliards de dollars de bénéfices vers des paradis fiscaux, selon l’Observatoire fiscal européen. Dans un nouveau rapport majeur sur l’évasion fiscale, le laboratoire de recherche indépendant met en évidence un manque alarmant de transparence financière et appelle au renforcement des mesures politiques au sein de l’Union européenne et ailleurs dans le monde.

Publié le 6 juin dernier, un nouveau rapport de l’Observatoire fiscal européen dévoile le manque criant de transparence financière des multinationales à l’échelle mondiale (EMN). Alors que leur force économique grandit et s’impose sur les marchés, leur domination s’accompagne d’une tendance inquiétante aux stratégie d’évasion fiscale.

Des millions d’euros d’impôts perdus pour les gouvernements

En 2021, les 100 plus grandes EMN ont ainsi réalisés un chiffre d’affaires équivalent au PIB combiné de l’Allemagne, de la France, de l’Italie et de l’Espagne. Si les impôts sur ces revenus devraient rapporter des millions d’euros de recettes aux États hébergeant leurs activités, on estime que près de 1 000 milliards de dollars de bénéfices ont été transféré par les EMN vers des paradis fiscaux en 2022. Les auteurs du rapport ont calculé :

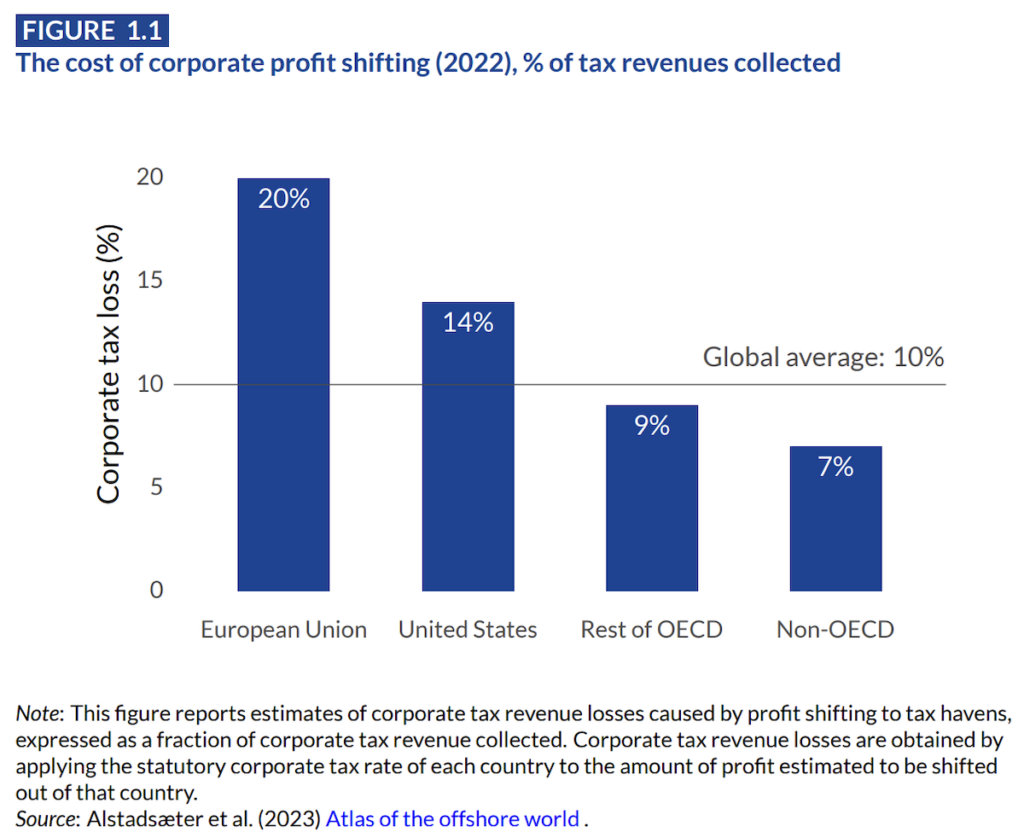

« À l’échelle mondiale, les gouvernements ont perdu près de 10 % des impôts sur les sociétés qu’ils auraient pu percevoir »

En tête du classement, les multinationales américaines sont responsables d’environ 40 % du total des bénéfices transférés dans des juridictions à faible imposition et continuent d’y transférer près de la moitié de leurs bénéfices étrangers. Dernière, leurs homologues non américaines maintiennent un taux moyen d’environ 30 %.

À titre d’exemple, Shell, second groupe pétrolier au monde derrière SINOPEC, a enregistré plus de 600 millions USD de bénéfices aux Bahamas en 2020, où elle employait en réalité seulement 35 salariés et n’y payait aucun impôt. En Europe, les grandes multinationales publient en moyenne des profits par employé cinq fois plus élevés dans les paradis fiscaux que dans les juridictions qui n’en sont pas.

À l’arrivée, les pays membres de l’Union européenne subissent de loin les pertes les plus élevées (-20 % des recettes qu’ils auraient pu percevoir), suivis des États-Unis (-14%) et du reste des pays de l’OCDE, avec une moyenne de -9 %. « Si l’on examine les tendances à long terme, les estimations suggèrent que le transfert de bénéfices a augmenté de façon spectaculaire depuis les années 1970. La perte de recettes fiscales mondiales est passée de pratiquement 0 à près de 10 % des recettes fiscales mondiales des sociétés », relève l’Observatoire fiscal européen.

Tentatives politiques infructueuses

Si certaines de ses pratiques financières restent légales, d’autres se trouvent dans une zone grise juridique, navigant entre l’évitement et l’évasion. « Cependant, tous permettent aux acteurs économiques qui ont le plus profité de la mondialisation de réduire leurs taux d’imposition à des niveaux encore plus bas, réduisant ainsi les recettes publiques et augmentant les inégalités », estiment les chercheurs dans un précédent rapport.

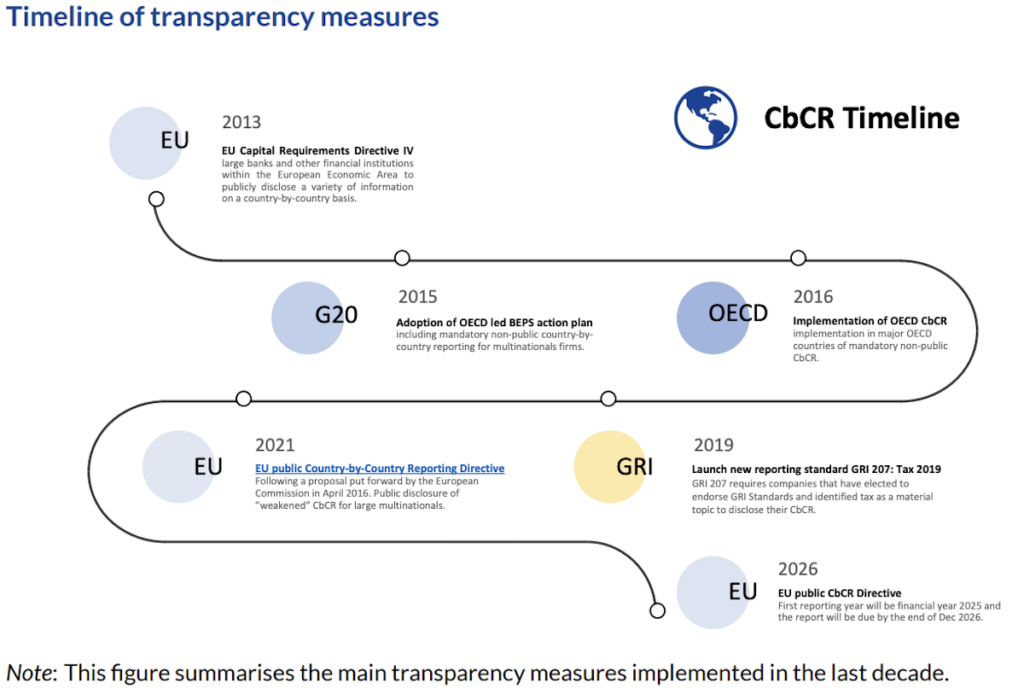

Malgré les efforts concertés des décideurs politiques pour freiner l’évasion fiscale des multinationales, tels que l’initiative de l’OCDE sur l’érosion de la base d’imposition et le transfert de bénéfices (BEPS) en 2015 et les mesures législatives des États-Unis en 2017, « l’ampleur du transfert de bénéfices à l’échelle mondiale n’a guère diminué ces dernières années ».

L’opacité reste la norme, alors que moins de 2% des multinationales publient volontairement leurs résultats financiers pays par pays, l’immense majorité d’entre elles soustraient leurs pratiques fiscales à l’examen des économistes, universitaires, journalistes et opinions publiques.

« Bien sûr, il est possible qu’en l’absence du BEPS et du Tax Cuts and Jobs Act, le transfert de bénéfices aurait continué d’augmenter. Cependant, leur effet semble, jusqu’à présent, avoir été insuffisant pour conduire à une réduction du montant mondial des bénéfices transférés à l’étranger », regrettent les chercheurs. Pour autant, « ce résultat suggère qu’il reste une marge de manœuvre pour des initiatives politiques supplémentaires afin de réduire considérablement le transfert de bénéfices à l’échelle mondiale ».

Des outils à la hauteur de l’enjeu

À cette fin, les auteurs du rapport insistent sur la nécessité de mesures phares censées éviter les risques potentiels d’érosion de la base d’imposition et de transfert de bénéfices des EMN.

D’abord, le principe d’un impôt minimum mondial de 15 % sur les bénéfices des multinationales, approuvé en octobre 2021 par près de 140 pays et territoires. « Avec cet accord historique, pour la première fois, un consensus international a été atteint sur la fixation d’un plancher pour certains taux d’imposition des sociétés, marquant une étape importante dans la lutte contre le transfert de bénéfices rampant », félicitent les auteurs du rapport. Cependant, cette mesure semble présenter plusieurs « limites importantes » qui entravent son efficacité.

L’UE s’engage vers plus de transparence

Pour renforcer cette disposition, l’Observatoire fiscal européen se réjouit de l’adoption de la directive européenne sur la déclaration pays par pays (CbCR), qui renforcera les obligations de transparence pour toutes les multinationales actives au sein l’UE.

L’obligation de rendre publiques, pays par pays, les déclarations d’impôts, les bénéfices et les activités économiques réelles des EMN permettra de faire la lumière sur les pratiques fiscales des multinationales. « Cette transparence améliorée pourrait permettre un suivi plus efficace du transfert de bénéfices et ouvrir la voie à des contre-mesures plus strictes », estiment même Giulia Aliprandi et Kane Borders, les deux principaux auteurs du rapport.

« Garantir que les multinationales paient leur juste part »

Si les chercheurs regrettent certaines « limites notables » dans l’application de la directive, ils reconnaissent toutefois une volonté politique claire de renforcer la transparence fiscale des entreprises. Cette mesure constituera « une étape importante dans la lutte contre le transfert de bénéfices vers les paradis fiscaux et pour garantir que les multinationales paient leur juste part à l’échelle mondiale », concluent-ils.

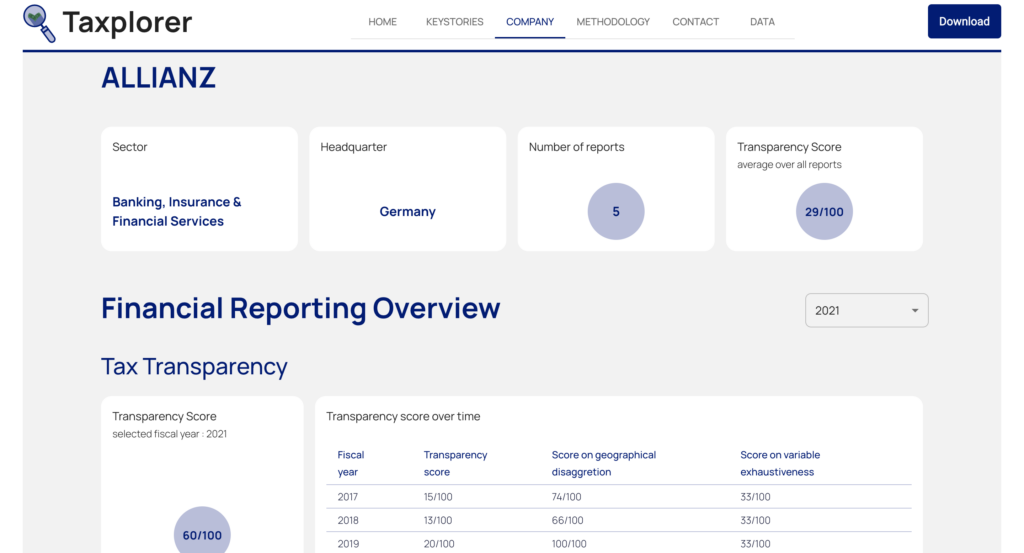

Afin d’appuyer cette mesure, l’Observatoire lance, en partenariat avec Data For Good, Taxplorer.eu, un nouvel outil en ligne ayant vocation à centraliser les données publiées par les entreprises sur leurs résultats financiers pays par pays, permettant un accès facile et transparent à ces informations cruciales pour les économistes, journalistes, chercheurs ou même particuliers.

– L. Aendekerk

Photo de couverture : Flickr